В 2015 году в стране продолжился нарастающий спад производства и потребительского спроса, что не могло не отразиться на динамике кредитного рынка Сибирского федерального округа (СФО), на который пришла стагнация даже в номинале. Сокращался как корпоративный, так и розничный портфели банковского сектора СФО. Отсутствие внутренних источников кредита на приемлемых для бизнеса условиях дополнилось быстрым сжатием спроса — круга кредитоспособных предприятий и платежеспособного населения. Главным источником ресурсов оставались вклады, а главной причиной сжатия кредитования — сокращение нетто-трансфертов и рост резервов на возможные потери по ссудам. Из числа «федеральных» участников обзора лучше других выглядели Сбербанк, Газпромбанк, Банк ВТБ24 и РСХБ, среди «регионалов» — красноярский «Кедр», новосибирские БКС Банк и Банк «Левобережный».

Банковский рынок и банковский сектор

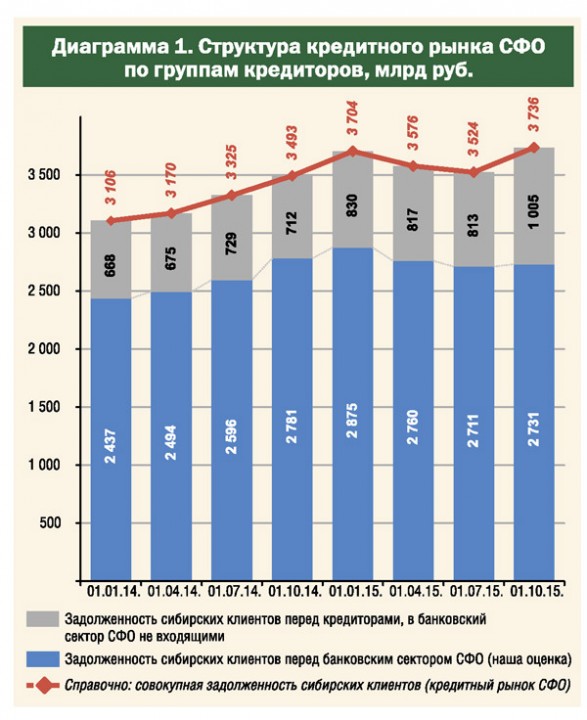

По нашим оценкам, примерно на 73–78% задолженность сибирских заемщиков (кредитный рынок Сибирского федерального округа) формируется банковским сектором округа. Остающиеся 22–27% окружного кредитного рынка приходятся на долю кредитных организаций, в состав банковского сектора не входящих (диаграмма 1). Прежде всего это головные офисы крупнейших розничных сетевых банков («Русский Стандарт», ХКФ, «Кредит Европа», «Ренессанс Кредит», «Тинькофф» и др.), учитывающих свой региональный портфель на балансе головного офиса (в настоящем обзоре эта группа кредиторов представлена ХКФ Банком).

По нашим оценкам, примерно на 73–78% задолженность сибирских заемщиков (кредитный рынок Сибирского федерального округа) формируется банковским сектором округа. Остающиеся 22–27% окружного кредитного рынка приходятся на долю кредитных организаций, в состав банковского сектора не входящих (диаграмма 1). Прежде всего это головные офисы крупнейших розничных сетевых банков («Русский Стандарт», ХКФ, «Кредит Европа», «Ренессанс Кредит», «Тинькофф» и др.), учитывающих свой региональный портфель на балансе головного офиса (в настоящем обзоре эта группа кредиторов представлена ХКФ Банком).

Кроме того, в число кредитных организаций, не входящих в банковский сектор СФО, следует включить головные офисы ведущих корпоративных и универсальных банков (например, банка ВТБ, Газпромбанка, ЮниКредит Банка и др.), кредитующих крупнейшие сибирские предприятия, минуя региональные филиалы, а также сеть сибирских кредитно-кассовых офисов Альфа-Банка, розничный портфель которых учитывается на балансе головного офиса (этот портфель в таблицах 1 и 4 обзора отражен в сносках).

В 2015 году наблюдалась стагнация совокупной задолженности сибирских заемщиков (кредитного рынка СФО). По нашим оценкам, сжатие кредитного рынка Сибири в первом полугодии (–180 млрд) шло прежде всего за счет ощутимого сокращения кредитного портфеля банковского сектора (–164 млрд), а некоторое восстановление кредитного рынка в III квартале (+212 млрд) происходило в основном за счет активности кредиторов, в состав банковского сектора не входящих (диаграмма 1).

Состав банковского сектора Сибири

К началу IV квартала банковский сектор Сибирского федерального округа формировала 41 самостоятельная кредитная организация и 171 филиал инорегиональных и сибирских банков. Кроме того, на территории округа работало 2532 дополнительных, кредитно-кассовых и операционных офисов — как банков, так и филиалов. С начала 2015 года количество самостоятельных банков сократилось на четыре (из числа действующих выбыли усть-кутский «Ваш личный банк», «Тувакредит», алтайский Зернобанк, а также — уже в 2016 году — омский Мираф-банк), количество филиалов — на 27, а количество внутренних структурных подразделений — на 168.

Состав участников обзора и динамика их активов

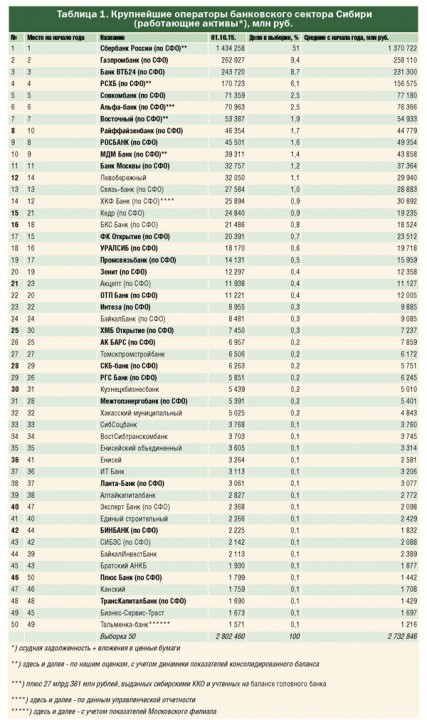

Для того чтобы выяснить, какой вклад в формирование работающих активов банковского сектора Сибирского федерального округа внесли участники обзора, из числа самостоятельных кредитных организаций и филиалов инорегиональных банков мы отобрали 50 ведущих операторов, вместе формирующих около 9/10 работающих активов банковского сектора СФО (таблица 1). С точки зрения вклада в совокупные активы банковского сектора, показатели отдельных участников обзора предельно неоднородны: различие сибирских активов крупнейшего и самого небольшого оператора составляет три порядка.

Для того чтобы выяснить, какой вклад в формирование работающих активов банковского сектора Сибирского федерального округа внесли участники обзора, из числа самостоятельных кредитных организаций и филиалов инорегиональных банков мы отобрали 50 ведущих операторов, вместе формирующих около 9/10 работающих активов банковского сектора СФО (таблица 1). С точки зрения вклада в совокупные активы банковского сектора, показатели отдельных участников обзора предельно неоднородны: различие сибирских активов крупнейшего и самого небольшого оператора составляет три порядка.

Решающий вклад в совокупные работающие активы банковского сектора федерального округа по-прежнему вносил Сбербанк России (в составе Байкальского, Восточно-Сибирского и Сибирского территориальных банков, а также Омского отделения Западно-Сибирского банка СБ РФ). Он остается безальтернативным претендентом на звание «крупнейшего» оператора банковского сектора Сибири. Добавим, что с 1 января вступило в силу решение о присоединении Восточно-Сибирского территориального банка к Сибирскому, и сегодня последний уже обслуживает клиентов не только в Алтайском крае, Республике Алтай, Кемеровской, Новосибирской и Томской областях, но также в Красноярском крае, республиках Хакасия и Тыва.

По сумме работающих в Сибири активов выделялись также Газпромбанк, банк ВТБ24 и Россельхозбанк (РСХБ), которых следовало бы отнести к группе «средних». В ту же группу, вероятно, попал бы и банк ВТБ, раскрыв свою региональную отчетность. Вместе же крайне «малонаселенные» группы «крупнейших» и «средних» операторов формировали 3/4 работающих активов всего банковского сектора СФО. Вклад же остальных участников обзора несопоставим, и «по остаточному принципу» их следовало бы отнести к группе «малых» (таблица 1). Эту «младшую группу» группу возглавляли бы Новосибирский филиал универсального Альфа-Банка и специализированный розничный Совкомбанк.

Важно отметить, что 3/4 работающих активов банковского сектора Сибири сформированы государственными (вернее, квазигосударственными) кредитными организациями — Сбербанком, Газпромбанком, банком ВТБ24, РСХБ, Банком Москвы и Связь-Банком). Таким образом, следует говорить о запредельной монополизации банковского сектора и банковского рынка, все тенденции которых предопределены считанными операторами (таблица 1). Таким образом, «тенденциозной» давно является не конкуренция, а лишь государственная кредитно-денежная политика. Девальвирован сам смысл слова «рынок»: корректнее говорить не о банковском рынке, а лишь о мифе рынка.

Отсеяв львиную долю участников обзора в число «малых», «КС» ничуть не хотел принизить их роль. Как раз «малые» частные банки перманентно формируют конкурентную среду, обеспечивая доступ к банковским услугам для всех категорий клиентов. По сути, лишь они и воплощают рыночные механизмы, в запуске которых должен был состоять смысл всех проводимых последние 30 лет «реформ».

Отсеяв львиную долю участников обзора в число «малых», «КС» ничуть не хотел принизить их роль. Как раз «малые» частные банки перманентно формируют конкурентную среду, обеспечивая доступ к банковским услугам для всех категорий клиентов. По сути, лишь они и воплощают рыночные механизмы, в запуске которых должен был состоять смысл всех проводимых последние 30 лет «реформ».

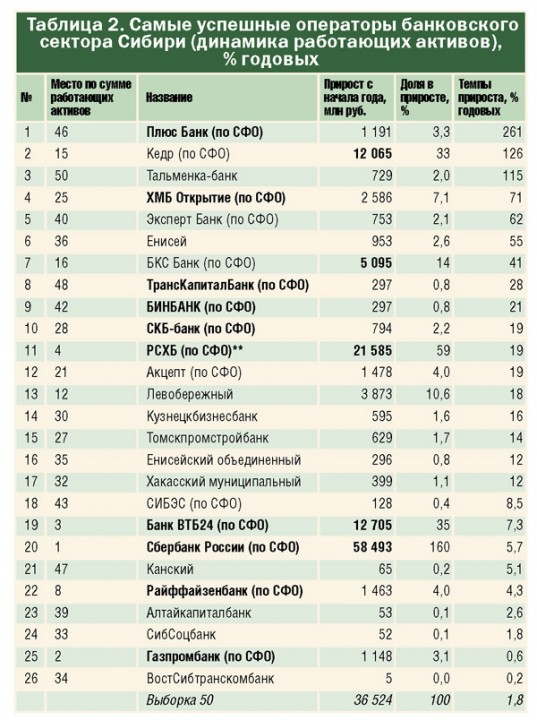

Как мы упоминали выше, совокупная задолженность сибирских предприятий и населения за 9 месяцев 2015 года в номинале так и не выросла (+1% годовых). Ровно такими же темпами, по нашим оценкам, «развивался» и кредитный портфель банковского сектора СФО. При этом лишь половина участников обзора смогла избежать абсолютного сокращения сибирских активов. Нарастить же их в этот период лучше других удалось «федеральным» Сбербанку, РСХБ, банку ВТБ24, а также региональному (уже входящему в группу БИНБАНКа) красноярскому банку «Кедр», новосибирским БКС Банку и Банку «Левобережный» (таблица 2).

Сегменты кредитного рынка и их динамика

Если обратиться к структуре кредитного рынка Сибири по типовым группам заемщиков, нетрудно видеть, что еще к началу 2014 года главным коллективным заемщиком было население Сибири (47% против 38% задолженности крупного бизнеса). К началу 2015 года крупный бизнес сравнялся с потребительским сектором (44% против 44%), а к концу года стал и главным коллективным заемщиком (50% совокупной задолженности против 40% задолженности населения).

Если обратиться к структуре кредитного рынка Сибири по типовым группам заемщиков, нетрудно видеть, что еще к началу 2014 года главным коллективным заемщиком было население Сибири (47% против 38% задолженности крупного бизнеса). К началу 2015 года крупный бизнес сравнялся с потребительским сектором (44% против 44%), а к концу года стал и главным коллективным заемщиком (50% совокупной задолженности против 40% задолженности населения).

В 2015 году лишь крупный бизнес оставался номинально растущим сегментом кредитного рынка (+17% годовых) на фоне сжатия розничного кредитования (–8%) и дальнейшей деградации кредитования малого и среднего предпринимательства (–22% годовых). Впрочем, номинальное сжатие задолженности МСП началось еще раньше — с середины 2014 года.

Сегментные лидеры

Банковская задолженность предприятий Сибири по итогам III квартала 2015 года составила 2 трлн 208 млрд рублей. Главный вклад в формирование портфеля кредитов сибирским предприятиям внес банковский сектор Сибири (по нашим оценкам, около 2/3), а в его составе — Сбербанк России, который к началу IV квартала контролировал около половины корпоративного портфеля банковского сектора СФО и около трети окружного рынка корпоративного кредитования. Благодаря безапелляционному превосходству над остальными участниками обзора Сбербанк имеет эксклюзивное право на звание «крупнейшего корпоративного кредитора» Сибири (таблица 3).

Банковская задолженность предприятий Сибири по итогам III квартала 2015 года составила 2 трлн 208 млрд рублей. Главный вклад в формирование портфеля кредитов сибирским предприятиям внес банковский сектор Сибири (по нашим оценкам, около 2/3), а в его составе — Сбербанк России, который к началу IV квартала контролировал около половины корпоративного портфеля банковского сектора СФО и около трети окружного рынка корпоративного кредитования. Благодаря безапелляционному превосходству над остальными участниками обзора Сбербанк имеет эксклюзивное право на звание «крупнейшего корпоративного кредитора» Сибири (таблица 3).

Еще три кратно меньших, но относительно соизмеримых по размерам корпоративного портфеля — Газпромбанк, РСХБ и Альфа-Банк — мы бы включили в группу «средних корпоративных кредиторов». По нашим оценкам, где-то в этой же масштабной группе должен присутствовать и «корпоративный» банк ВТБ (если бы раскрывал свою региональную отчетность). Остальных же операторов — с кратно меньшими портфелями — следовало бы отнести к группе «малых».

Задолженность сибирских предприятий за 9 месяцев 2015 года выросла на 136 млрд рублей (+9% годовых). По нашим оценкам, главный вклад в этот прирост внесли РСХБ (+16 млрд) и Сбербанк России (+8 млрд), а наибольшее сокращение «обеспечили» Альфа-Банк (–11 млрд) и Банк Москвы (–10 млрд рублей). Всего же 29 из 50 участников обзора теряли свой корпоративный портфель, а специализированно розничные ХКФ Банк, Совкомбанк и КБ «Восточный» не кредитовали бизнес вовсе.

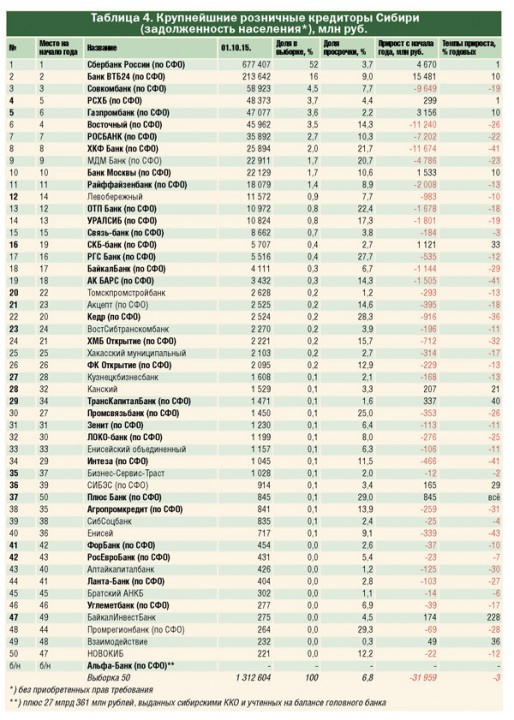

Задолженность сибиряков перед банками к началу IV квартала составила 1 трлн 528 млрд рублей. По нашим оценкам, главный вклад в ее формирование (более 85%) внес банковский сектор Сибири, а в его составе — «крупнейшие розничные кредиторы» — Сбербанк России, который контролирует около половины розничного портфеля банковского сектора и около 44% окружного розничного рынка. Кратно меньшим, но хотя бы относительно сопоставимым розничным портфелем на территории Сибири располагает лишь банк ВТБ24 (около 1/3 розничного портфеля и 1/7 розничного рынка).

С относительно сопоставимыми портфелями группу «средних розничных кредиторов» могли бы составить специализированно розничный Совкомбанк, универсальные РСХБ и Газпромбанк, а также специализированный КБ «Восточный». Остальных же операторов следовало бы отнести к группе «малых розничных кредиторов» (таблица 4). Добавим, что вовсе не кредитовали сибиряков лишь не участвующий в обзоре банк ВТБ и Новосибирский филиал Альфа-Банка. Впрочем, судя по портфелю кредитов населению (более 27 млрд рублей), выданных сетью кредитно-кассовых офисов и учтенных на балансе головного банка, Альфа-Банк также можно отнести к числу маркетмейкеров розничного рынка Сибири.

С относительно сопоставимыми портфелями группу «средних розничных кредиторов» могли бы составить специализированно розничный Совкомбанк, универсальные РСХБ и Газпромбанк, а также специализированный КБ «Восточный». Остальных же операторов следовало бы отнести к группе «малых розничных кредиторов» (таблица 4). Добавим, что вовсе не кредитовали сибиряков лишь не участвующий в обзоре банк ВТБ и Новосибирский филиал Альфа-Банка. Впрочем, судя по портфелю кредитов населению (более 27 млрд рублей), выданных сетью кредитно-кассовых офисов и учтенных на балансе головного банка, Альфа-Банк также можно отнести к числу маркетмейкеров розничного рынка Сибири.

За первые 9 месяцев 2015 года розничный сегмент кредитного рынка СФО сокращался на 104 млрд рублей (–8% годовых). Лишь 12 из 50 участников обзора в этот период смогли сохранить портфель кредитов населению. Сколько-нибудь заметный номинальный его прирост показали лишь Банк ВТБ24, Сбербанк, Газпромбанк, Банк Москвы и СКБ-банк. Наибольшие же потери «обеспечили» специализированные розничные ХКФ Банк (–12 млрд), КБ «Восточный» (–11 млрд) и Совкомбанк (–10 млрд рублей).

Качество портфелей

Доля просроченной задолженности сибирских предприятий по итогам III квартала составила 6,8%, а по корпоративному портфелю окружного банковского сектора — 6,4%. Кроме не кредитующих активных субъектов экономики чисто розничных Совкомбанка и ХКФ Банка, лучшее качество своего сибирского корпоративного портфеля обеспечили малые региональные банки — новосибирский КБ «Взаимодействие и омский ИТ Банк (по 0% просрочки), Енисейский объединенный (0,2%), Алтайбизнес-банк (0,3%), Центрально-Азиатский банк (0,4%), новокузнецкий НОВОКИБ (0,6%), КБ «Канский» (1%), БайкалБанк (1,1%), Тальменка-банк (1,3%), Сибирский филиал ФорБанка (1,4%), Гринкомбанк и КБ «Ноосфера» (по 1,6%), Братский АНКБ (1,7%), головной офис омского банка СИБЭС (1,9%) и Томскпромстройбанк (2,4%). Самое же позитивное влияние на качество корпоративного портфеля всего банковского сектора оказал Сбербанк (около 2,8% просрочки). К сожалению, доля «корпоративной» просрочки 28 из 50 участников обзора оказалась выше (или гораздо выше) средней по банковскому сектору.

Кроме вообще не кредитующего население Новосибирского филиала Альфа-Банка и группы пассивных мелких региональных операторов, лучшее качество розничного портфеля продемонстрировали Братский АНКБ (1,1%), Алтайкапиталбанк и Томскпромстройбанк (по 1,2%), Кузбассхимбанк и Новосибирский филиал ТрансКапиталБанка (по 1,6%), Бизнес-Сервис-Траст (2%), Кузнецкбизнесбанк (2,1%) и один из маркетмейкеров — Газпромбанк (2,2%), существенно «улучшивший» показатели розничного портфеля всего банковского сектора СФО. При этом решающее влияние на высокое качество розничного портфеля всего банковского сектора оказал крупнейший Сбербанк (около 3,7%). В целом доля просрочки 28 из 50 участников обзора оказалась выше (или гораздо выше) средней по банковскому сектору.

Неприходящие ресурсы

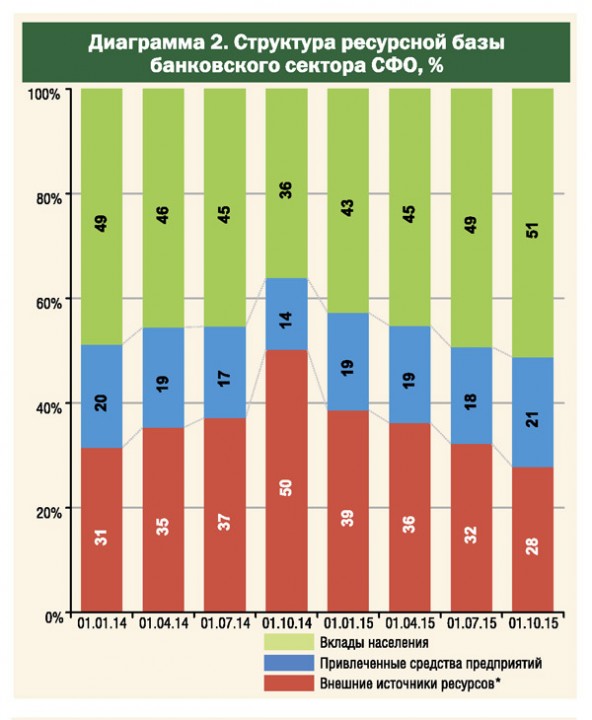

Следует отметить определенное расхождение структуры ресурсного рынка СФО и ресурсной базы банковского сектора округа.

Следует отметить определенное расхождение структуры ресурсного рынка СФО и ресурсной базы банковского сектора округа.

Так, если по итогам III квартала сумма всех вкладов, привлеченных на территории Сибири, не превышала 40% ресурсного рынка, то именно вклады стали ключевым источником для банковского сектора СФО (51% ресурсной базы). При этом для ресурсного рынка Сибири главным источником оставались нетто-трансферты головных банков, которые в 2015 году сокращались много медленнее (с 50% до 43%), чем внешние источники ресурсов банковского сектора (с 39% до 28%). Таким образом, для банковского сектора СФО средства клиентов являются исключительно важным источником ресурсов (72% ресурсной базы), а межрегиональные трансферты постепенно отходят на второй план.

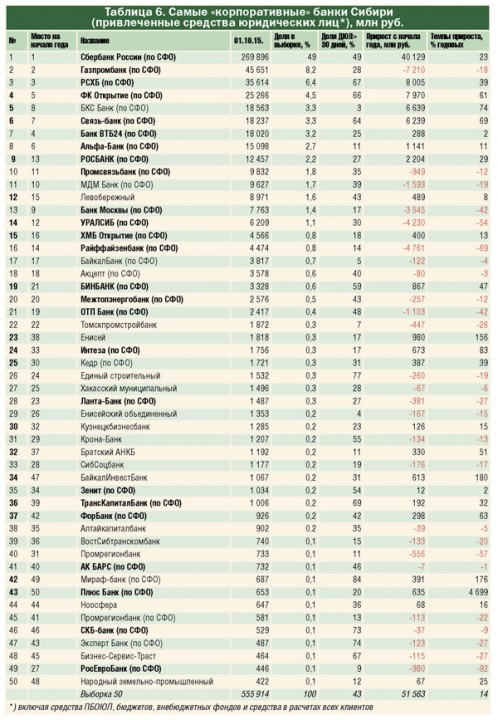

В настоящем обзоре мы не будем подробно останавливаться на успехах и неудачах отдельных операторов по привлечению вкладов населения (таблица 5) и средств организаций (таблица 6). Отметим лишь ключевую роль, которую сыграл Сбербанк, в очередной раз ставший не только самым «народным» банком Сибири (более половины всей суммы вкладов сибиряков), но и привлекший более 1/5 всех средств сибирских предприятий.

До начала IV квартала наблюдалось значительное и очень быстрое сокращение внешних источников ресурсов банковского сектора, прежде всего нетто-трансфертов (пассивное сальдо по межфилиальным расчетам). Их прирост обеспечили лишь 10 из 27 банков-доноров (таблица 7), остальные же сетевые банки нетто-трансферты своим сибирским филиалам сокращали. Наибольший прирост трансфертов своим сибирским филиалам с начала года обеспечили Газпромбанк (+34 млрд), Райффайзенбанк (+8 млрд) и красноярский «Кедр» (+7 млрд рублей). Крупнейшими же «донорами» банковского сектора СФО, как и прежде, оставались Сбербанк, Газпромбанк и банк ВТБ24.

До начала IV квартала наблюдалось значительное и очень быстрое сокращение внешних источников ресурсов банковского сектора, прежде всего нетто-трансфертов (пассивное сальдо по межфилиальным расчетам). Их прирост обеспечили лишь 10 из 27 банков-доноров (таблица 7), остальные же сетевые банки нетто-трансферты своим сибирским филиалам сокращали. Наибольший прирост трансфертов своим сибирским филиалам с начала года обеспечили Газпромбанк (+34 млрд), Райффайзенбанк (+8 млрд) и красноярский «Кедр» (+7 млрд рублей). Крупнейшими же «донорами» банковского сектора СФО, как и прежде, оставались Сбербанк, Газпромбанк и банк ВТБ24.

Итого

Совокупные показатели банковского сектора СФО, а следовательно, все основные тенденции их изменения определяли единичные (в основном государственные) кредитные организации. Прежде всего — Сбербанк России. На рынке корпоративного кредитования видимость конкуренции ему составил лишь Газпромбанк, на рынке розничного — банк ВТБ24. Первый из них также пытался соперничать в привлечении средств сибирских предприятий, второй — вкладов населения.

Из числа маркетмейкеров самое позитивное влияние на качество совокупного корпоративного портфеля оказал Сбербанк, а на качество розничного — Газпромбанк. Впрочем, хуже средней доля просрочки оказалась у большинства (28 из 50) как корпоративных, так и розничных кредиторов. Отметим также очень высокое качество портфелей целого ряда небольших региональных банков.

Лучшие из «регионалов» практически на равных конкурировали с «федералами» по абсолютным приростам кредитования. Среди 26 «успешных» (из 50) участников обзора, сумевших не растерять работающие активы с начала года, оказалось 16 региональных банков. Наибольших успехов из них добились красноярский «Кедр» (+12 млрд), БКС Банк (+5 млрд) и Банк «Левобережный» (+4 млрд рублей), которые, впрочем, не смогли в этом конкурировать с на порядок более крупными «федералами» — Сбербанком (+58 млрд) и РСХБ (+22 млрд рублей).

В обзоре использованы данные Банка России (www.cbr.ru), бюллетени Сибирского ГУ Банка России, агрегированные «сведения о размещенных и привлеченных средствах» ХКФ Банка, а также первичная бухгалтерская отчетность по форме 0409101, любезно предоставленная остальными участниками обзора.